Face à l’évolution rapide du marché et à l’incertitude économique mondiale, comprendre les subtilités de la planification financière est plus crucial que jamais pour les entreprises. Est-ce que toute entreprise a besoin d’une planification ? Comment la réaliser ? Avec quels outils ? Quelles sont les erreurs à éviter ? Tant de questions qui vont être décryptées dans notre article pour vous permettre d’avoir une gestion proactive et avérée de vos opérations financières.

1) Une définition simple

La planification financière, un élément clé de la stratégie d’entreprise, est essentielle pour orienter et optimiser les performances financières et commerciales. La planification financière approfondit l’analyse des ressources financières. Cela permet une modélisation précise des orientations stratégiques et une prise de décisions éclairées. En tant que fondation des choix financiers futurs, elle assure une vision claire de la rentabilité et la liquidité, facilitant ainsi l’ajustement des stratégies en fonction des réalités économiques. Ce faisant, elle prépare le terrain pour une gestion efficace et une planification à long terme, incluant la budgétisation et les prévisions, essentielles pour le succès durable de l’entreprise.

2) Objectifs de la panification financière

Les objectifs de la planification financière sont fondamentaux pour le succès et la croissance durable d’une entreprise. En plus de définir des orientations stratégiques claires et d’optimiser les performances, elle joue un rôle central dans la structuration du fonctionnement interne d’une de la société. Voici les 5 objectifs principaux:

- Définir des orientations stratégiques claires : La planification financière permet d’identifier et de tracer les voies stratégiques que l’entreprise doit emprunter pour atteindre ses buts à long terme. Comment ? Tout simplement en alignant les ressources financières avec les actions qui vont être menées en interne pour telle ou telle stratégie.

- Optimiser les performances financières et/ou commerciales : Elle vise à maximiser la rentabilité en allouant de manière optimale les ressources disponibles, en réduisant les coûts inutiles et en maximisant la productivité.

- Assurer la liquidité et solvabilité : Un autre objectif crucial est de maintenir une liquidité adéquate pour couvrir les obligations à court terme, tout en planifiant les investissements de façon à ne pas compromettre la solvabilité sur le long terme.

- Évaluer et gérer les risques : La planification financière implique aussi l’identification, l’évaluation et la gestion proactive de risques divers. Ces derniers peuvent être financiers, économiques, ou sectoriels et le but est de mettre en place des stratégies pour les atténuer, ou même de les éviter en anticipant.

- Favoriser la croissance durable : Dans un contexte où les entreprises sont poussées à avoir de plus en plus d’engagements RSE, cet objectif est souvent oublié. La planification permet aussi d’identifier les opportunités d’investissement ou de développement les plus prometteuses et des les intégrer de manière chiffrée dans les stratégies. Le but ultime est de permettre à l’entreprise de se développer de manière durable sans compromettre sa stabilité financière.

Les objectifs de la planification financière sont assez vastes puisque cette notion englobe de nombreuses techniques pour mieux prévoir les flux financiers. Nous pouvons tout de même, dessiner dans les grandes lignes la méthodologie qui vous permettra d’effectuer cette planification.

3) Les différents types de planifications

➡️Planification financière court terme

On l’appelle également planification opérationnelle dans certaines entreprises. Son but est de prévoir à court terme (jusqu’à une année) pour assurer la liquidité de l’entreprise à tout moment. Elle révèle les surplus et les besoins de financement et permet des ajustements basés sur des périodicités variées (jours, mois, trimestres) pour mieux gérer les fluctuations dans la gestion financière.

➡️Planification financière long terme

D’une part, il existe la notion de planification tactique qui envisage une échéance de deux à cinq ans. D’autre part, nous pouvons citer la planification stratégique qui va au-delà de cinq ans. Cette dernière cible le financement et les besoins en capitaux à long terme. Elle est souvent réalisée pour des projets spécifiques en entreprises qui s’inscrivent sur la durée.

4) Comment faire une planification financière efficace ?

Connaître parfaitement la santé financière actuelle

D’abord, l’analyse des états financiers est cruciale. Il faut donc passer au crible tous les documents comptables tels que le bilan, le tableau des flux de trésorerie ou encore le compte de résultats. Par exemple, une petite entreprise avec un ratio de liquidité supérieur à 1 va souvent se considérer comme étant en bonne santé financière, mais il faut bien prendre en compte tous les indicateurs clés de la situation financière.

Se fixer les objectifs à atteindre

Il est aussi essentiel de fixer des objectifs clairs, comme atteindre un chiffre d’affaires d’un certain montant ou réduire les dépenses opérationnelles de 10% sur l’année. Cela va vraiment dépendre de l’entreprise et de son modèle économique. Mais généralement, les entreprises vont faire leur planification autour du chiffres d’affaire à atteindre au bout de quelques années. Une fois la planification faite, ces objectifs doivent être révisés mensuellement par exemple pour s’assurer de leur pertinence et réalisme.

Création d’un budget

Le budget doit détailler toutes les prévisions de revenus et dépenses sur la période planifiée. Il faut donc planifier les besoins en capitaux, en investissements et en liquidités. Intégrer des scénarios variés (du plus optimiste au plus pessimiste) est aussi une bonne idée puisque cela permet d’anticiper des fluctuations. Ces scénarios doivent se faire en s’appuyant sur des études de marchés fiables, des analyses de cabinets spécialisés, ou même parfois sur des analyses géopolitiques. Pour cette étape, les entreprise vont souvent utiliser des d’outils de gestion budgétaire pour mieux simuler différents scénarios financiers.

Pour fixer des budgets réalistes, d’autres méthodes existent, comme par exemple:

- La méthode de Monte Carlo qui intègre des notions de probabilités aux divers scénarios possibles.

- La méthode avec moyenne glissante qui est très souvent utilisée sur le court terme (prévisions sur le prochain mois ou trimestre). Cette méthode consiste à calculer une moyenne glissante sur les dernières performances et de l’appliquer pour une prévision au prochain mois ou trimestre.

- La méthode de prévision linéaire ne prend en compte que des données réelles et historiques comme par exemple le taux de croissance sur les dernières années. Elle peut être utilisée mais uniquement pour les entreprises qui ont une croissance stable et qui subit très peu de fluctuations.

- La méthode avec régression linéaire, quant à elle, prend en compte plusieurs paramètres qui peuvent être modifiés selon les scénarios établis. C’est en réalité cette méthode qui se cache derrière les logiciels de planification financière.

Appliquer et suivre la planification financière

Après avoir défini le budget, une société peut se fixer ses propres stratégies et actions à mener. Le tout doit être accompagné de l’impact financier que ces actions auront sur le budget établi. Un autre point essentiel est le suivi régulier des résultats par rapport aux prévisions initiales. Cela peut impliquer des ajustements mensuels ou trimestriels ou un changement de stratégie en fonction des performances et des conditions de marché. La flexibilité est donc clé pour répondre aux défis et saisir les opportunités émergentes.

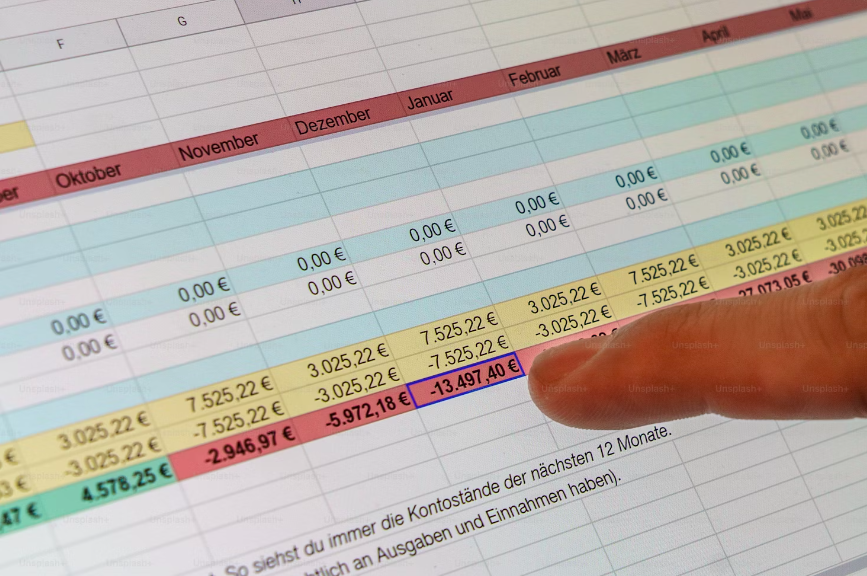

5) Utiliser Excel ou un logiciel de planification ?

Excel est massivement utilisé dans la planification financière pour sa facilité d’accès : 70% des entreprises utilisent Excel pour gérer leurs budgets ou trésorerie selon une étude de Deloitte. Cependant, d’autres études révèlent une autre réalité encore plus préoccupante. En effet, le taux d’erreur est beaucoup trop élevé dans les feuilles de calcul complexes. Ces erreurs, présentes dans jusqu’à 90% des fichiers de plus de 150 lignes, mettent en lumière les limites d’Excel dans le traitement de données sensibles et fréquemment mises à jour, suggérant que son usage pourrait être contre-productif pour une planification efficace.

Face aux limites d’Excel, il est ainsi conseillé de se tourner vers des logiciels spécialisés qui offrent automatisation, précision et facilité de collaboration. Certains de ces logiciels utilisent des workflows de prévisions sur le court et long terme, ce qui peut grandement aider à réaliser la planification financière. Un autre critère important pour le choix du logiciel est l’automatisation avancée. Parfois soutenue par le machine learning, elle révolutionne l’analyse des données financières, rendant le processus à la fois plus efficace et intuitif.

➡️ Lisez notre article qui vous présente le Top 5 des logiciels de gestion de trésorerie en entreprise et vous permettra de mieux choisir le vôtre.

6) Quelles sont les erreurs les plus communes ?

- Des objectifs trop ambitieux: L’erreur typique est de prévoir un chiffre d’affaires toujours en hausse ou beaucoup trop élevé. Une surévaluation du chiffre d’affaires peut donc affecter négativement la gestion de la trésorerie. Il est donc recommandé d’adopter une approche réaliste, de bien connaître sa santé financière actuelle ou encore les tendances et prévisions du marché. Les facteurs internes et externes à l’entreprise doivent être pris en compte.

- Une sous-estimation des ressources financières nécessaires: Le problème inverse qui arrive souvent est le fait que les besoins en capitaux soient minorés, soit par négligence des coûts de réparation, soit par une surévaluation du CA. Cette sous-estimation peut conduire à une insuffisance de fonds, voire à une insolvabilité. Adopter une stratégie prudente et inclure une marge de sécurité dans les prévisions financières est donc essentiel pour se prémunir contre les imprévus.

- Des aléas communs mais oubliés: L’exemple type d’aléa oublié est le paiement des clients. Il est courant que les paiements des clients soient reçus avec des retards de plusieurs mois. Bien que cela puisse sembler un inconvénient minime tant que le paiement est exécuté, un tel retard peut compromettre votre gestion des flux de trésorerie et vos propres échéances. Comment pallier à cela ? Une solution serait de scorer les clients et de quantifier une moyenne sur les retards de paiements. La réalisation de la planification avec plusieurs scénarios permet aussi d’éviter ce problème et d’être plus réactif en cas d’imprévu.

💡 Découvrez la solution MyDSO pour optimiser son Credit Management et scoring client

- Une mauvaise connaissance de la fiscalité: Assurez-vous d’inclure dans votre planification financière tant les montants bruts que nets, y compris la TVA, en évitant toute confusion entre ces valeurs. Les montants nets sont cruciaux pour le compte de résultat, tandis que les montants bruts sont essentiels pour la gestion de la trésorerie. Prenez en compte tous les types d’impôts applicables à votre structure d’entreprise, comme l’impôt sur les sociétés ou la TVA, pour une planification financière exhaustive.

Conclusion

Dans un contexte économique marqué par l’incertitude et l’évolution rapide des marchés, cet article met en lumière l’importance critique de la planification financière pour les entreprises souhaitant se développer de manière durable. En abordant des aspects clés tels que les bonnes pratiques, les erreurs à éviter, et l’évolution vers des outils plus sophistiqués qu’Excel, nous proposons une perspective enrichie pour naviguer avec assurance vers une optimisation financière efficace.